近期眾多生物製劑重磅藥物之專利都將陸續到期,進而釋出的誘人市場商機且推動「後續生物製劑 (Follow-on biologics)」的崛起,尤其是生物改良藥 (Biobetter)。生物改良藥是一種經過改進的全新藥,旨在提高治療效率與安全性。生物改良藥正開始擁抱了一個與過往已知市場重疊但又具差異化的新市場領域,近年來從市場面對生物改良藥的興趣與需求日益增長,促使更多許多藥品開發製造商積極投入,瞄準此一龐大商機。

生物改良藥一詞是由印度藥企廠高級主管 GV Prasa 於 2007 年的孟買生物會議上所提出的,此後就逐漸被廣泛使用。生物改良藥是通過改變現有批已核准的生物藥物,通過更佳的科學研究和新化學/分子修飾 (如聚乙二醇化/殘基取代) 以達到增強的治療作用,如:藥效力提高、選擇性增強、增加生物利用度、延長半衰期、具有更好的安全性和免疫原性等,進而開發出生物活性優越且具高度差異化的新式藥物。

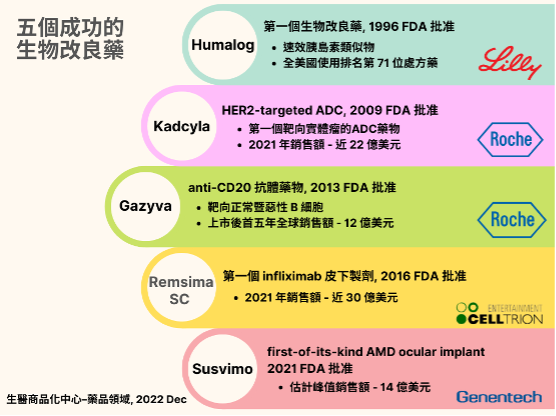

過往成功案例

生物改良藥與已知上市生物藥物有相同的機轉靶點,但與生物仿製藥(Biosimilar,也稱 Me-too)的差異是,生物改良藥在安全性及有效性更是已知上市生物藥物的升級版。由於生物改良藥是建構在臨床效益的優越性上,因此其又被稱為 “Biossuperior” 或 “Me-better”。這些臨床治療優勢與潛力也著實再次為涉足此類產品之大型製藥公司帶來成功。以下,根據批准日期列出過往以來五個振奮人心的生物改良劑案例。

- 禮來(Eli Lilly) 藥廠的 Humalog:1996 年首度獲得 FDA 批准的生物改良劑,屬於速效劑型的胰島素類似物。這種藥物在過去二十年中價格急劇上漲,2001 年至 2010 年間,10 毫升的價格從 35 美元上漲到 93 美元,現在接近 353 美元。今日它仍是美國排名第 71 名最常用的處方藥。

- 羅氏(Roche)藥廠的 Kadcyla:第二代 anti-Her2 ADC 藥物,於 2009 年獲得 FDA 批准。作為實體瘤領域首個 ADC 藥物,其 2021 年銷售額達 22 億美元(同比增長 16 %)。

- 羅氏藥廠的 Gazyva:治療慢性淋巴細胞白血病和濾泡性淋巴瘤的 anti-CD20 藥物,為 Rituxan 的後續生物製劑,2013 年獲得 FDA 批准,上市後 5 年內全球銷售額超過 12.3 億美元。

- 賽特瑞恩(Celltrion)藥廠的 Remsima SC:2016 年全球首個 Infliximab 皮下製劑,為 Remicade 的後續生物製劑, 2016 年獲得 FDA 批准,Remsima SC 的上市,造成 2017 年至 2021 年 5 年內 Remicade 銷售額幾乎減半,從 2017 年的 45 億美元暴跌至 2021 年的 20 億美元。

- 基因泰克(Genentech)的 Susvimo:首款用於 AMD 的眼部植入藥物,於 2021 年獲得 FDA 批准,其 2021 年第一季度營收 101 萬美元,且銷售額呈現緩慢攀升, 顯示 Susvimo 還需要更多的時間來贏得醫療體系的支持。由於其為 AMD 患者提供了一個非常另類的選擇,並成功將療效時程延長至 2 年,在如此效益下,分析師預計到 2030 年前 Susvimo 的銷售峰值將為 14 億美元。

藥證暨專利政策釋放利多

美國 2010 年訂定了患者保護與平價醫療法案(Patient Protection and Affordable Care Act),也因此讓 FDA 對後續生物製劑有新的監管許可途徑。雖然後續生物製劑也算有包涵生物仿製藥和生物改良藥;然而,FDA 或 EMA 等藥證直屬機關至今尚未發布過任何有關生物改良藥的官方定義,因此,沒有明確的生物改良藥監管途徑,也沒有具體的指導方針來批准生物改良藥。由於生物改良藥與其參考產品有很大的落差,它們只能被當作全新生物藥品進行監管。

而與那些生物仿製藥不同的是,生物改良藥幾乎無法享受到像仿製藥一樣的快速審查核可流程外,更需要提供全新藥品審查上所需全面性研究和完整的生物製劑許可申請(BLA)方能進入審查流程。因此,可以預期的是開發生物改良藥上的監管和價格標籤等障礙也會隨之而來。不過,像 FDA 這樣的藥品監管機構依然有提供了一些捷徑,盡可能的協助生物改良藥開發製造商,例如羅氏藥廠的 Gazyva,FDA 則是基於先前的相關知識數據來豁免與縮減其臨床試驗的規模與時程。

再者,與任何全新的生物藥品一樣,生物改良藥必須提交完整的 BLA 而不是生物仿製藥所使用的簡式生物製劑許可申請(aBLA)。因此,它們不受生物製品價格競爭與創新法(BPCIA)訴訟條款的約束,也不受 BPCIA 規定下原廠全新藥 12 年非專利獨占權的阻礙;所以生物改良藥可以隨時在審查核可後取得上市資格,隨即並進入市場,在上市的時間上相較於比任何仿製藥確有其優勢。此外,生物改良藥有資格獲得專利保護的機會,因此可能具有 12 年的非專利獨占性,因此市場上市前期不會受到生物仿製藥的競爭。

樂觀的定價與市場准入

生物改良藥將因其生物活性改良而療效升級,故而有能力獲取較高額的產品收益。在生物藥與生物仿製藥環伺下,且價格如此競爭激烈的生物藥品市場中,昂貴的價格似乎是進入市場需要擔憂的重要因素;但事實上,生物改良藥確實還是有機會在這個市場裡獲得相當大的商業成功機會。

首先,若疾病現有的治療方法並不完善,而生物改良藥可有助提高患者的生活質量,帶來更優異的臨床效益,解決未滿足的臨床需求,並為患者提供現有治療之外的替代方案。其次,生物改良藥的研發是建立在已經驗證的目標之上,而且它的研發時程比全新藥物要短;以上種種的因素為其帶來早期研究低研發風險 (以開發至臨床第一階段為例,生物改良藥:全新藥的成功率為 84 %:53 %)和較能負擔的開發成本(只有約佔全新藥的成本十分之一不到)的好處。

第三,生物改良藥無需等待專利和市場獨占權失效後方能上市,這點與生物仿製藥相較而言,能為公司提供更大、更快的財務回報。藉由能為患者與藥品開發製造商提供諸多具實質性之利益,生物改良藥將更有機會能達到樂觀的價格期望並維持盈利能力。

全球生物改良藥市場在 2021 年時,估計已達 280 億美元。其中,北美佔比為 32 %,其次是歐盟地區和環太平洋地區,而北美生物改良藥的銷量額更是每年都不斷創下區域性銷售歷史新高。此外,生物改良藥的全球市場也具有指數增幅的巨大潛力,預計從 2021 年起將以 31 %的複合年增長率增長,至 2030 年時將攀升到 3000 億美元以上。目前為止,全球正在開發的生物改良藥有近 600 個,主要由 128 家北美公司(產品佔比 43.4 %)、56 家歐盟公司(產品佔比 27.2 %)和 47 家環太平洋地區公司(產品佔比 15.1 %)所主導。

生物改良藥在市場上提供了一系列商業優勢,但不同於生物仿製藥在成本上的強勢競爭力,生物改良藥較高門檻的進入壁壘,有效限制了競爭產品的數量。此外,生物改良藥具有更好的產品營收生命週期,在產品生命週期的成熟期階段,與生物仿製藥相比,它則具有更高的銷售峰值 (約 2 至 5 倍),而邁入產品生命週期的衰退期時,其隨時間下滑的銷售額,以及造成營銷上的損害要比生物仿製藥所面臨的更小也更緩慢。總體而言,生物改良藥所創造的市場未來是十分有前景。

延伸閱讀:BIOPLUS-INTERPHEX KOREA 2022—深入了解韓國生技製藥進展!生物改良藥介於仿製與創新之間,模糊的生物活性特徵讓生物改良藥集所有優勢於一身。由於生物改良藥是全新一代生物藥物,其具有更優異的醫療效益,且為一種和物超所值的療法;因此,毫無疑問,下一波來襲的生技製藥浪潮,生物改良藥將會是重要推手之一。

參考資料:

1. https://www.fda.gov

2. https://www.goodwinbio.com

3. https://www.biopharminternational.com/

4. https://doi.org/10.1186/s40942-021-00343-3

5. https://www.globaldata.com

6. https://www.amgen.com

7. https://crsreports.congress.gov

8. https://www.jstor.org/stable/24118622

9. https://www.bloomberg.com/

作者:廖佑倫 & 張佩德/生醫商品化中心–藥品領域

©www.geneonline.news. All rights reserved. 基因線上版權所有 未經授權不得轉載。合作請聯繫:service@geneonlineasia.com